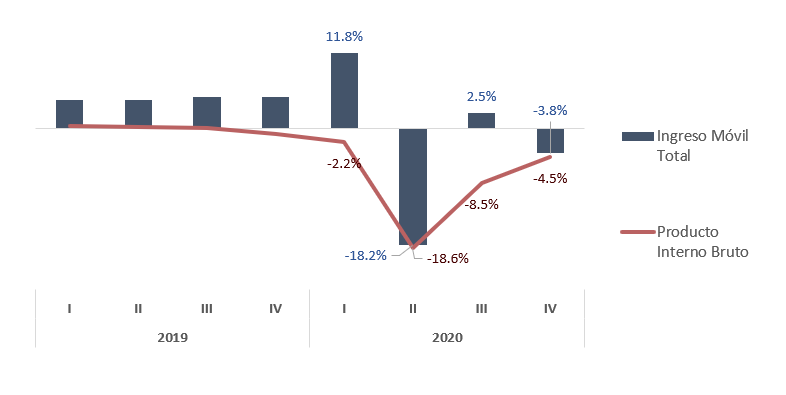

Desde el año 2019 la política económica recesiva instrumentada por el gobierno indujo a una caída del PIB. Durante el 2020, la actividad económica en México fue afectada aun más por los efectos recesivos directos e indirectos de la pandemia de COVID-19.

De acuerdo con cifras desestacionalizadas del INEGI, el Producto Interno Bruto (PIB) del país descendió 8.5% en el agregado anual, la segunda mayor caída histórica, únicamente por debajo del descenso de 14% registrado en 1932 por la Gran Depresión.

Esta recesión superior a la de 2009 (-5.3%) y 1995 (-6.9%), efectivamente hila dos años consecutivos de descensos en el crecimiento económico de México (-0.1% en 2019), con su consecuente diseminación al conjunto de las industrias, hogares y empresas del país. En su segmentación por componentes, se observó un crecimiento anual de sólo 2.0% de las actividades primarias, una contracción de -10.2% en las actividades secundarias y de -7.9% en las terciarias, entre las que se encuentra la provisión de servicios de telecomunicaciones.

Producto Interno Bruto e Ingresos Móviles

(Crecimiento Anual, %)

Bajo este contexto, destaca el desempeño resiliente de los ingresos del mercado móvil, al sólo decrecer 2.3% en términos anuales con una cifra absoluta equivalente a los $286,820 millones de pesos (mdp), es decir, 6.2 puntos porcentuales menos que la economía en su conjunto.

En su análisis trimestral, durante 2020, se observa que tan sólo durante el primero y el tercero se registró un comportamiento contra cíclico de los ingresos de este mercado. Destaca la caída de 3.8% durante el cuarto trimestre, periodo que suele ser el de mayor crecimiento durante el año, incluso a pesar de que la contracción anual del PIB fue inferior respecto a la del trimestre inmediato anterior.

Ingresos móviles por componente

Una primera aproximación para entender el comportamiento recesivo y atípico del mercado durante 2020 es a través del análisis de sus principales dos componentes de ingresos: servicios y equipamiento.

Durante el año, el crecimiento anual del componente de servicios se alineó a la trayectoria de la actividad económica, siguiendo una tendencia procíclica. Es decir, la menor actividad, productividad, movilidad y empleo, causaron una reducción en el consumo de comunicación inalámbrica.

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

En contraste, el crecimiento del componente de equipamiento móvil observado durante el 2020, registra un comportamiento alternante. Su dinámica está directamente correlacionada con el cese en la apertura de sitios comerciales efectuado tras el aumento sustancial del número de contagios de COVID-19 en México. Es decir, ante el cierre de actividades y comercios, además de la merma generado en el poder adquisitivo del consumidor, se redujo la compra de smartphones, ante la imposibilidad de adquirirlos en puntos de venta.

Al comparar la evolución del crecimiento de las ventas de equipos móviles al observado por las tiendas de autoservicios y departamentales reportadas por la ANTAD, se identifica un comportamiento muy similar, ambos con caídas marcadas en el segundo y cuarto trimestre. Ello evidencia la correlación existente entre el cierre de establecimientos y la venta de equipamiento móvil.

Dinámica por operador: 4T-2020 y 202O

Durante el 4T-2020, el agregado de ingresos generados por los operadores móviles fue de $77,631 mdp, 3.8% inferiores en su comparativo anual. Este nivel se compone por una reducción de 11.4% en la venta de equipamiento móvil, que no alcanzó a ser compensada por el aumento de 0.9% del componente de servicios móviles.

En su desagregación por operadores, el agente preponderante América Móvil obtuvo $55,084 mdp en ingresos móviles en el trimestre, equivalente a una caída anual de 5.6%, a pesar de lo cual continó apropiando de una proporción creciente del mercado, en esta ocasión al alcanzar 71.0% del total.

Éste fue resultado de la reducción de 15.4% en equipamiento móvil derivado del cierre de puntos de venta durante el periodo, y del incremento de 0.8% por la comercialización de servicios móviles, guiado por la recuperación del ARPU a niveles similares a los observados en periodos previos a la pandemia. Así, el operador registró un disminución de 2.2% durante 2020, con ingresos acumulados por $205,605 mdp afectado por el descenso de 17.6% y 5.6% registrados durante el segundo y cuarto trimestre, respectivamente.

Por su parte, durante el 4T-2020, AT&T registró un crecimiento anual de 1.5%, con ingresos por $15,193 mdp (19.6% del total del mercado), guiado por el crecimiento de 2.6% en las ventas de equipamiento, sumado al crecimiento de 0.8% por el consumo servicios. El operador destaca en ser el único con variaciones positivas en sus cifras de ingresos correspondientes a la venta de dispositivos, debido a la estrategia de diversificación de canales de venta a lo largo del año. Así, durante el 2020, sólo decreció 1.3% en su contabilidad de ingresos ($54,565 mdp), con un registro de caída tan sólo durante el segundo trimestre del año.

Ingresos de Telecomunicaciones Móviles por Operador

(Tasa de Crecimiento Anual, %)

En el 4T-2020, Telefónica redujo 4.5% su contabilidad de ingresos al generar $6,759 mdp, una contribución de 8.7% del total del segmento móvil. Esto debido, tanto a la reducción de 3.8% en el componente de equipos como de 4.7% en el correspondiente a servicios. En su reporte, la compañía destaca el positivo desempeño comercial del subsegmento de postpago que registró un incremento de 23.0% en su ARPU en el 4T-2020 y de 17.6% durante todo el 2020. Sin embargo, el pobre desempeño de aquel de prepago durante el año explica en lo principal, la contracción de los ingresos del operador de 7.3% durante 2020, al alcanzar un acumulado de $24,846 mdp.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de ingresos por $596 millones de pesos durante 4T-2020, cifra que representa un crecimiento anual de 99.7%. Con ello, se duplicó en un solo año su participación de mercado en ingresos, al pasar de 0.4% a 0.8%. Ello atribuible al incesante crecimiento en líneas y el aumento en el consumo promedio de los usuarios durante el año. Así, en el 2020 el agregado de los OMVs logró generar ingresos por $1,805 millones de pesos, 50.8% más que el año previo.

Este dinamismo es resultado del incremento y mejora de ofertas de los OMVs en el mercado mexicano, quienes, además de ofrecer tarifas competitivas, han encontrado la forma de competir con los operadores tradicionales por la vía de esquemas de valor agregado. Es previsible que este ruta de crecimiento continúe y en el mediano plazo, se vuelvan actores aún más relevantes en la industria.

ARPU: Ingreso promedio por usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés), se ubicó en el 4T-2020 en un nivel de $131.0 pesos por usuario, nivel similar al registrado durante el mismo periodo del año previo (tan sólo es 67 centavos por debajo). De manera secuencial, este indicador incrementó $2.3 pesos respecto al trimestre inmediato anterior.

De manera similar a la trayectoria trazada por los ingresos provenientes por la comercialización servicios y la dinámica del PIB, el ARPU registra una recuperación con forma de paloma (√) desde el marcado descenso observado durante el segundo trimestre al cierre del año, al pasar de una caída de 5.6% en el 2T-2020 a sólo una disminución de 0.5% en el 4T-2020.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

En este trimestre, Telcel registró por tercera vez consecutiva el ARPU más alto del mercado con un monto de $154 pesos, manteniendo así el mismo nivel alcanzado durante el mismo trimestre del año previo.

Por su parte, los usuarios de AT&T registraron un ARPU mensual de $145.3 pesos en el 4T-2020, 9.1% menos que un año atrás. En tanto, el ARPU estimado de Telefónica se ubicó en $60.1 pesos mensuales, cifra 17.7% menor en términos anuales.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $63.9 pesos, 24.8% más que el mismo trimestre del año previo. Este crecimiento es atribuible a la suma de líneas de alto consumo (pospago) observada durante el 2020, por la incursión de operadores como izzi móvil en este subsegmento del mercado.

Consideraciones finales

La pandemia ha impactado profundamente la dinámica del sector de telecomunicaciones, a través de la crisis económica que ha mermado el bolsillo de los consumidores mexicanos, y el cierre de negocios y restricciones de movilidad han dificultado la compra de equipamiento móvil, contratación y consumo de servicios. A pesar de lo anterior, las telecomunicaciones móviles durante el 2020 sólo registraron una reducción de 2.3%, mientras que la economía en su conjunto descendió 8.5%.

Se prevé que el sector logre recuperarse durante 2021. Se espera que las menores restricciones de movilidad impulsarán el consumo de servicios móviles, mientras que la reactivación de actividades económicas detonaría la venta de equipamiento móvil.

No obstante, continúa siendo una asignatura pendiente la excesiva concentración de ingresos que ostenta el agente económico preponderante (Telcel) en el mercado. Esta circunstancia atenta contra la recuperación y la dinámica competitiva del segmento móvil. Por ello, es menester balancear la estructura en términos de competencia efectiva, con miras a detonar la reactivación de la industria y alcanzar mayores niveles de bienestar de los consumidores mexicanos.

-The Competitive Intelligence Unit