Al cierre de la primera mitad de 2021 (2T-2021), se contabilizaron 127.7 millones de líneas móviles en activo en el país. Tomando en consideración el Censo Nacional de Población y Vivienda 2020, realizado por el INEGI, en México existen 126 millones de habitantes, lo que significa que, en 2021, por primera vez, alcanzamos la tan anhelada teledensidad 100%.

De esta contabilidad de líneas, 92.7% corresponden a un teléfono inteligente, es decir, 118.4 millones de líneas en funcionamiento se asocian a un smartphone, cifra que implica un crecimiento anual de 6.3%, considerando que existían 111.3 millones de dispositivos inteligentes en el país en el segundo trimestre de 2019 (2T-2019).

Penetración de smartphones en México

(Millones y proporción del total de líneas móviles, %)

Un mercado que cuenta con 118.4 millones de dispositivos activos, con una frecuencia de reemplazo de 24 meses, genera un importante atractivo para la incursión y diversificación en la oferta de dispositivos por parte de los fabricantes de equipos, con la finalidad de incrementar su huella de mercado.

Configuración competitiva del mercado de smartphones

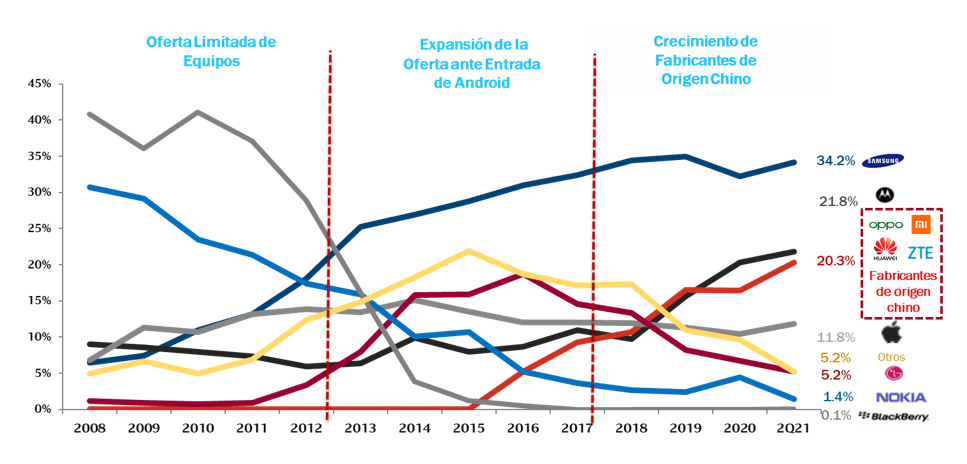

El mercado mexicano de smartphones ha cambiado radicalmente su configuración desde la entrada de los primeros dispositivos en 2008. En esta primera etapa, fueron pocas las empresas con la capacidad de innovación para ofrecer estos equipos, por lo que BlackBerry y Nokia registraban una participación de mercado de tres de cada cuatro dispositivos vendidos en el país, mientras que Apple se estableció como empresa de nicho para usuarios de alta gama.

Evolución histórica de la participación de mercado de fabricantes de smartphones (%)

En 2011, se dio inicio a una nueva fase, gracias a la masificación en la adopción del sistema operativo Android, que al ser de software abierto, permitió a varios fabricantes agilizar el desarrollo de sus dispositivos. Esta circunstancia detonó una atomización en el número de fabricantes existentes y una reconfiguración del mercado, con la presencia y liderazgo de empresas con alto reconocimiento de marca como Samsung y LG.

Hoy este mercado se encuentra en una tercera etapa, en la que fabricantes, principalmente de origen chino como Huawei, Xiaomi u OPPO, se han abierto camino hacia los consumidores a través de dispositivos innovadores a niveles de precios que se ajustan al poder adquisitivo promedio de los consumidores de México.

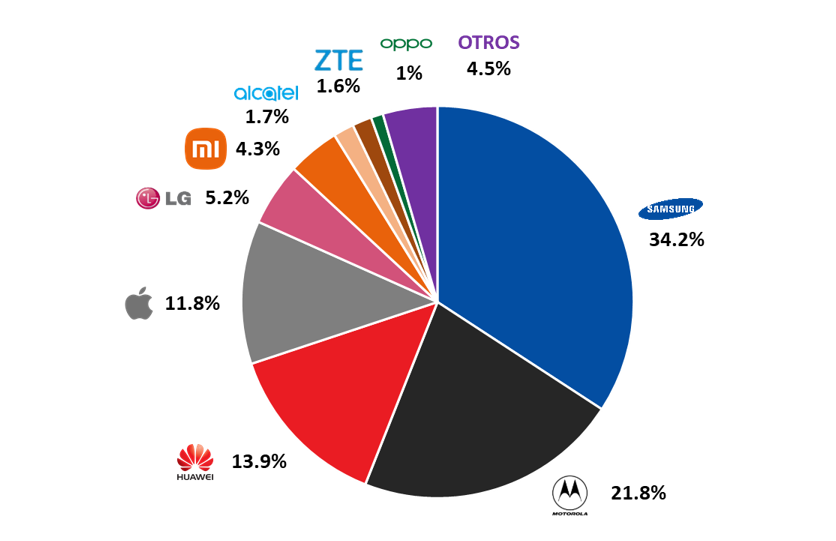

Así, al cierre del segundo trimestre de 2021 (2T-2021), Samsung se ostenta como el fabricante que ha colocado una mayor cantidad de dispositivos en México, al alcanzar una participación de mercado de 34.2% del total de los equipos en operación. Esta empresa, ha logrado esta densidad de smartphones, al ofrecer un extenso catálogo de productos en todas las gamas, que permean a usuarios de todos los niveles socioeconómicos, perfiles y grupos de edad.

Participación de mercado del parque total de smartphones, 2T-2021 (%)

En segundo lugar, se ubica Motorola con 21.8% del mercado. El fabricante de Chicago que ahora opera bajo la bandera de desarrollo China, al ser propiedad de Lenovo, tuvo un desempeño complejo cuatro años atrás. No obstante, con un reenfoque en la oferta de equipos de gama media, logró consolidarse en las preferencias de los usuarios y retomar la ruta de crecimiento ascendente que traza desde su incursión en el mercado.

El tercer puesto lo ocupa Huawei, fabricante que tuvo un acelerado crecimiento de 2017 a 2019, sin embargo, esa trayectoria se frenó por el conflicto geopolítico sino estadounidense que derivó en un veto comercial a Huawei en 2019, circunstancia que generó que los dispositivos de este proveedor no pudieran operar con los servicios de Google. A partir de ello, se desaceleró e incluso redujo su preferencia entre los consumidores mexicanos. Con todo, al 2T-2021, contabiliza una participación de mercado de 13.9%, sin embargo, es previsible una ruta continuada en descenso en los próximos dos años.

Apple, fabricante de Cupertino que empezó la era de los smartphones, cuenta con 11.8% del mercado. Lo anterior debido a su enfoque de usuarios de alto poder adquisitivo y fidelidad a la marca, con una oferta centrada en dispositivos de gama alta del mercado, lo que representa desventaja para el mercado mexicano, pues una gran proporción de los usuarios no pueden realizar el gasto necesario para hacerse de uno de estos dispositivos.

El top 5 lo complementa LG. Este fabricante, apoyado en la gama media, llegó a contar con una participación de mercado de 15% hace cuatro años. No obstante, se precipitó su caída ante el auge que supuso la llegada de dispositivos de gama media traídos a México por Huawei. La historia de ambos fabricantes, por razones diferentes, hoy convergen, al dirigirse a una ruta de su desaparición en el mercado, por lo que es discernible una nueva reconfiguración en el mercado, lo que abre una oportunidad para los fabricantes que ostentan una mayor cuota, pero también para aquellos que están desembarcando en el mercado.

Competidores entrantes en el mercado mexicano

Dos de los fabricantes mundiales más importantes que se perfilan, por su músculo financiero, operativo y de enfoque de negocios, para competir en el mercado mexicano y convertirse en jugadores relevantes en el corto plazo son los casos de OPPO y Xiaomi.

El primero, que incursionó recientemente en el mercado mexicano, alcanza una participación de mercado de 1.0% de los equipos en activo al 2T-2021 y se prevé que registré un crecimiento exponencial como lo ha logrado a nivel mundial, de la mano de la oferta de dispositivos de gama media y gama media/alta a precios y configuración de capacidades tecnológicas atractivas para los usuarios y grandes esfuerzos de mercadotecnia dentro del país. El segundo, Xiaomi, comenzó la venta de dispositivos de manera formal en México hace tres años y al 2T-2021 contabiliza una cuota de 4.1% del mercado total de equipos en operación.

El resto del mercado se encuentra dividido en dos grupos de fabricantes, aquellos que son marcas reconocidas en el mundo de la tecnología, pero que por diversas razones no ha despuntado su participación en el mercado de smartphones y hoy se encuentran frente a un panorama adverso. El segundo grupo corresponde a fabricantes “libres” o de marcas con poco o nulo reconocimiento entre los usuarios. Estos privilegian su nivel de precios como su principal diferenciador competitivo, lo que les impide realizar grandes esfuerzos en publicidad y es mediante una estrategia de posicionamiento de dispositivos en tiendas de autoservicio y conveniencia como han logrado escalar su huella de mercado.

A partir de la masificación de equipos y dinámica competitiva entre fabricantes, es que el mercado mexicano se ostenta como uno de los principales en Latinoamérica, mercado que se encuentra en las puertas de una reconfiguración que representa una importante ventana de oportunidad para adquirir una mayor cuota de mercado por parte de fabricantes entrantes.

–Información proporcionada por The Competitive Intelligence Unit